बोभाटा बाजार गप्पा : तुमचे एलआयसी आणि बॅंकेतले पैसे धोक्यात आहेत का ?

२००८ सालच्या सप्टेंबर मध्ये लेमॅन ब्रदर्स कंपनी दिवाळखोरीत गेली. यासोबत सुरु झालं एक आर्थिक पडझडीचं वादळ ज्यामध्ये अमेरिकेची अर्थव्यवस्था धोक्यात आली. ज्यांना या वादळाची चाहूल आधीच लागली होती त्यांनी स्वतःचा कसाबसा बचाव केला. उदाहरणार्थ, मेरील लिंचने स्वतःचे बँक ऑफ अमेरिका मध्ये विलीनीकरण करून घेतले. फ्रिडी मॅक आणि फॅनी मे या गृहकर्ज देणाऱ्या कंपन्या अमेरिकन सरकारने स्वतःच्या ताब्यात घेतल्या. एआयजी सारखी ताकतवर विमा कंपनी देखील जेरीस आली आणि अमेरिकन सरकारने एआयजीला वाचवले. ही पडझड थांबेना तेव्हा अब्जावधी डॉलर्सचे स्टिम्यूलस पॅकेज अमेरिकन सरकारने देऊन अर्थव्यवस्था हळू हळू रुळावर आणली.

अमेरिकेसारखी बलाढ्य आर्थिक सत्ता अचानक घायकुतीला येण्याची कारणमीमांसा अनेक अर्थतज्ञांनी केली. त्यापैकी जोसफ स्टीलग्लीड्स या नोबेल विजेत्या अर्थतज्ञाने असे म्हटले होते की ग्लास-स्टिगॉल कायदा १९९९ साली रद्दबातल करण्यात आला त्याचा परिणाम म्हणजे २००८ सालची आर्थिक मंदी.

आपण इथे भारतात असताना त्या ग्लास-स्टिगॉल कायद्याची चर्चा का करतो आहोत ? असा प्रश्न जर तुमच्या मनात असेल तर आधी तो ग्लास-स्टिगॉल कायदा काय आहे ते समजून घेऊया !!

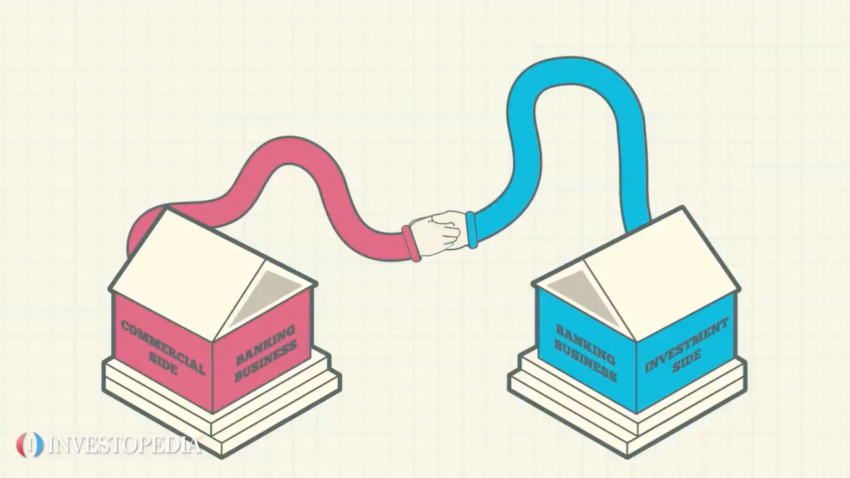

ग्लास-स्टिगॉल कायदा काय आहे ?

१९३३ सालच्या या कायद्याने व्यापारी बँका (कमर्शियल बँक) आणि गुंतवणूक करणाऱ्या बँका (इन्व्हेस्टमेंट बँक) या दोन्हीमध्ये एक दगडी भिंत उभी केली होती. या कायद्यानुसार व्यापारी बँकांना फक्त सरकारी गुंतवणूक करण्यास परवानगी होती. गुंतवणूक करणाऱ्या बँकांना थेट जनतेकडून पैसे गोळा करण्याची परवानगी नव्हती. १९९९ साली हा कायदा रद्द करावा यासाठी एक राजकारण्यांची लॉबी उभी राहिली. परिणामी ग्लास-स्टिगॉल कायदा रद्द झाला आणि गुंतवणूक करणाऱ्या बँकांना हवे तसे, हवे तेव्हा, हवे तितके पैसे (फंडिंग) मिळायचा मार्ग मोकळा झाला. यामुळे जी तरलता (लिक्विडीटी) निर्माण झाली त्यातून सब-प्राईम लेंडिंग म्हणजे आर्थिकदृष्ट्या असमर्थ लोकांना कर्ज द्यायची सुरुवात झाली. त्याचा शेवट लेमॅन ब्रदर्सच्या दिवाळखोरीत आणि अमेरिकन अर्थ सत्तेची वाताहत होण्याची वेळ आली.

नेमकी याच परिस्थितीची पुनरावृत्ती आता भारतात होत आहे.

तुम्ही ‘डॅमसेल इन डिस्ट्रेस’ हा वाक्प्रचार वाचला आहे का ? संकटात सापडलेली एकाकी, असहाय्य, सुंदर मुलगी आणि तिला वाचवणारा राजपुत्र म्हणजे तुम्ही वाचलेल्या सर्व परीकथांचे सार. गेल्यावर्षात जे दोन महत्वाचे निर्णय घेतले गेले त्याला डॅमसेल इन डिस्ट्रेस म्हणता येईल.

१. आयएलएफएस या टेकीला आलेल्या कंपनीत सरकारने भारतीय आयुर्विमा मंडळाचे (LIC) अब्जावधी रुपये पुन्हा एकदा गुंतवले आणि ‘आयएलएफएस’ला दिवाळखोरीच्या खड्ड्यातून बाहेर काढले.

या मुद्द्यावर आणखी वाचण्यासाठी खालील लिंकवर क्लिक करा :

LIC पॉलिसी धारकांचे पैसे वापरून करतेय लाखाचे बारा हजार !! नक्की काय आहे हा घोटाळा?

२. आयडीएफसी बँकेला वाचवण्यासाठी सरकारने पुन्हा एकदा भारतीय आयुर्विमा मंडळाचे पैसे वापरले.

भारतीय आयुर्विमा मंडळाचा व्यवसाय विम्याचा आहे, इन्फ्रास्ट्रक्चर (पायाभूत सुविधा) किंवा व्यापारी बँक चालवणे हा नाही. असे असतानाही विमाधारकांचे पैसे या धंद्यात गुंतवले गेले. अशाप्रकारे पब्लिक सेक्टर अंडरटेकिंगचा वापर करणे यावर काहीही कायदेशीर धरबंद नाही. परिणामी भारतीय आयुर्विमा मंडळाचे पैसे मंडळाच्या नॉन-कॉर अॅक्टिव्हीटी मध्ये गुंतवले तर लाखाचे बारा हजार व्हायला वेळ लागणार नाही.

दुसरी अनिष्ट प्रथा गेल्या २ वर्षात नजरेस येते आहे ती अशी की ‘एनबीएफसी’ना (नॉन बँकिंग फायनान्स कंपनी) चोर वाटेने बँकिंग कंपनी बनण्याचा मार्ग हळूहळू खुला होतो आहे. याचे पहिले उदाहरण म्हणजे आयडीएफसी-फर्स्ट बँक.

रघुराम राजन यांच्या काळात जी मोजकी बँकिंग लायसन्स देण्यात आली त्यामध्ये एक म्हणजे आयडीएफसी बँक !! या बँकेचे पदार्पण होऊन चार वर्ष उलटण्याच्या आधीच तिचे फर्स्ट फायनान्स या एनबीएफसी मध्ये विलीनीकरण करण्यात आले.

गेल्या आठवड्यात लक्ष्मी विलास बँक आणि इंडिया-बुल हाउसिंग फायनान्स या दोन कंपन्यांच्या विलीनीकरणाचा प्रस्ताव जाहीर करण्यात आला आहे.

वर दिलेल्या दोन्ही उदाहरणावरून हे स्पष्ट होते आहे की अत्यंत स्वस्त दरात पैसे जमा करण्यासाठी व्याकूळ झालेल्या एनबीएफसी छोट्या बँकांना लक्ष्य करून विलीनीकरणाचा प्रस्ताव देत आहेत.

यात फायदा कोणाचा आणि नुकसान कोणाचं ?

विलीन होत असलेल्या दोन कंपन्यांच्या गुंतवणूकदारांचा तात्कालिक फायदा होण्याची शक्यता असते. पण छोट्या बँकेत पैसे जमा करणाऱ्या ग्राहकाचे मात्र भवितव्य अस्पष्ट किंबहुना धोक्यात येण्याची शक्यता जास्त असते.

लेखाच्या सुरुवातीला ग्लास-स्टिगॉल कायद्याचा जो उल्लेख आम्ही केला आहे तो इथे महत्वाचा आहे. ग्लास स्टिगॉलच्या मते जेव्हा इन्व्हेस्टमेंट बँक कमर्शियल बँकेला ताब्यात घेते तेव्हा भांडवलाची जोखीम वाढते. याचे कारण असे की इन्व्हेस्टमेंट बँका या अति जोखमीची गुंतवणूक करण्याच्या स्वभावाच्या असतात. व्यापारी बॅंका परंपरागत पद्धतीने पैसे वापरात असतात.

पण हे लक्षात कोण घेतं ?

ग्लास-स्टिगॉल सारखा कायदा भारतात नाही जे काही निर्णय आहेत ते आरबीआयच्या धोरणावर अवलंबून असतात. आरबीआयच्या २०१६ च्या निर्णयाप्रमाणे अशा विलीनीकरणाला प्रतिबंध नाही. पण लक्ष्मी-विलास बँकेसारख्या कर्नाटक बँक, करुर-वैश्य बँक या बँका हळूहळू लक्ष्य केल्या जात आहेत.

जर तुम्ही गुंतवणूकदार असाल तर तुमचे काय मत आहे हे आम्हाला नक्की कळवा !!