फ्रँकलीन टेंपलटन म्युच्युअल फंडाचा काय लोच्या झाला आहे?

गेली काही वर्षे शहरी आर्थिक सुबत्तेसोबत बचत करण्याचे नवे मार्ग उपलब्ध झाले आहेत. फक्त बँक आणि विमा कंपन्यांच्या माध्यमातून गुंतवणूक करण्याऐवजी बॅकेपेक्षा जास्त परतावा आणि विम्यापेक्षा जास्त रोकड सुलभता या दोन्हींचा मध्यममार्ग म्हणून बर्याच जणांनी म्युच्युअल फंडात गुंतवणूक करायला सुरुवात केली. अँफीने (असोसिएशन ऑफ म्युच्युअल फंड ऑफ इंडिया) पुढाकार घेऊन बचत करण्याच्या नव्या मार्गाची ओळख सर्वसामान्यांना करून दिली.

मार्च २०२० अखेरीस भारतातल्या सगळ्या फंडांचा विचार केला, तर एकूण ₹२४.७०८८२ लाख कोटींचे अॅसेट (एकूण मालमत्तेची किंमत) म्युचुअल फंडांच्या व्यवस्थापनाखाली आहेत. पण काल या म्युच्युअल फंडांपैकी अग्रणी समजल्या जाणार्या फ्रँकलीन टेंपलटन म्युच्युअल फंडाने त्यांच्या सहा योजना गुंडाळण्याचा निर्णय घेऊन एक अनपेक्षित धक्का दिला आहे. ज्यांचे पैसे या सहा कंपन्यात गुंतलेले आहेत त्यांचे पुढे काय होईल? पैसे हाती येतील का? बाकीच्या फंडांचे पण असेच होईल का? सगळा शेअरबाजारच यामुळे गडगडेल का? या सर्व प्रश्नांची उत्तरे समजून घेण्यासाठी आजचा बोभाटाचा लेख आहे..

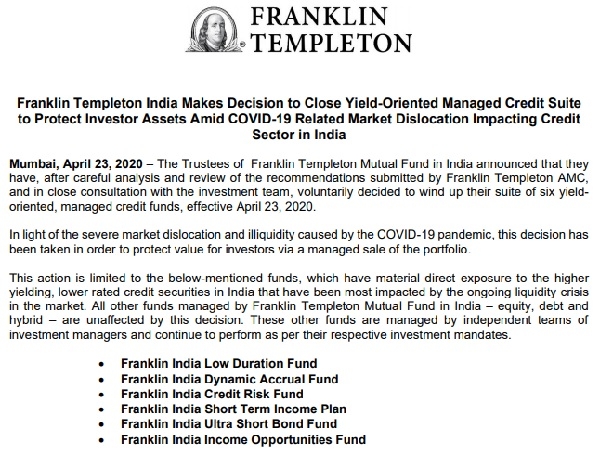

कोणत्या योजना गुंडाळण्याचा निर्णय घेण्यात आला आहे?

१. फ्रँकलीन इंडिया अल्ट्रा शॉर्ट बाँड फंड

२. फ्रँकलीन इंडिया शॉर्ट टर्म इन्कम फंड

३. फ्रँकलीन इंडिया क्रेडीट रिस्क फंड

४. फ्रँकलीन इंडिया लो ड्युरेशन फंड

५. फ्रँकलीन इंडिया डायनॅमीक अॅक्रुअल फंड

६. फ्रँकलीन इंडिया इन्कम अपॉर्चुनीटी फंड

एकूण किती रक्कम धोक्यात आली आहे?

या सहा योजनांमध्ये एकूण २५,८५६ कोटी रुपये गुंतलेले आहेत. याखेरीज अजूनतरी कार्यरत असलेल्या याच जातकुळीच्या सहा योजनांमध्ये १७,८०० कोटी रुपये गुंतलेले आहेत. पण ही झाली फक्त कर्जरोखे म्हणजे बाँड स्किम अंतर्गत असलेल्या योजनांची गुंतवणूक!!

इक्वीटी आणि हायब्रीड या प्रकारच्या फंडांत अनुक्रमे ३६,६६३ कोटी आणि ३,१४३ कोटी रुपये गुंतलेले आहेत. या योजनांचे भविष्य काय हे अजूनही कळालेले नाही.

पण हे असे अचानक का घडले?

ज्या सहा योजनांबद्दल आपण बोलत आहोत त्या योजनांचा बोजवारा उडण्याची सुरुवात गेल्या एकदीड वर्षापासून सुरु आहे. पण सर्वसाधारण गुंतवणुकदारांना याची कल्पना नव्हती. या योजनांचे पैसे व्होडाफोन इंडिया, डिएचएफएल, एस्सेल इन्फ्रा अशा कंपन्यांच्या कर्जरोख्यात गुंतलेले होते. या कंपन्यांनी जेव्हा वेळेवर व्याज देणे बंद केले तेव्हाच या योजना धोक्यात आल्या होत्या असे बाजारात सांगितले जाते.

मग हे गुंतवणूकदारांना का कळले नाही ?

फ्रँकलीन टेंपलटन म्युच्युअल फंडाने या कर्जरोख्याच्या जोरावर एकूण फंडाच्या गुंतवणूकीवर बँकांकडून कर्ज काढले. या कर्जातून गुंतवणूकदारांना वेळोवेळी परतावा देण्यात आला. हे सर्व कारभार सेबीच्या नियमानुसार झाल्याने त्याची बातमी झाली नाही.

आता बँका गुंतवणूकदारांच्या मदतीला येतील का?

नाही. कोवीडच्या साथीनंतर या कर्जरोख्यांवर आधारीत फंडांना पैसे देणे धोक्याचे वाटल्याने बँकानी कर्ज देणे थांबवले आहे. गेल्या काही महिन्यात असे कर्ज देण्यापेक्षा 'सरप्लस' असलेले पैसे बँकांनी रिझर्व्ह बँकेकडे सोपवणे जास्त सुरक्षित मानले आहे. बँकांनी आतापर्यंत रिझर्व बॅकेकडे ७.२१५ ट्रीलीयन रुपये रिव्हर्स रेपो रेटने म्हणजे ३.७५ टक्के व्याजदराने सोपवले आहेत. (एक ट्रीलीयन म्हणजे एक लाख कोटी). थोडक्यात बँकांना या प्रकारच्या फंडांना पैसे देणे आता शक्य नाही.

असे अचानक फंड गुंडाळून ठेवणे हे कायदेशीर आहे का ?

सेबीच्या नियमावलीप्रमाणे फंड गुंडाळून त्यातील गुंतवणूक विसर्जीत करणे हे नियमाच्या अंतर्गत बसते. त्यामुळे हे कर्जरोखे कसेतरी विसर्जीत करून हातात पैसे येतील तसेतसे गुंतवणूकदारांना देण्यात येतील. हे पैसे कसे आणि कधी मिळतील याचे वेळापत्रक फ्रँकलीन टेंपलटन म्युच्युअल फंड लवकरच जाहीर करेल, पण ते त्याप्रमाणेच होईल असे काही सांगता येत नाही. कदाचित दिडदोन वर्षांच्या काळानंतर केलेली गुंतवणूक काही प्रमाणात परत मिळेल.

महत्वाचे तीन प्रश्न!!

आता या योजनेचे गुंतवणुकदार काय करू शकतात ?

अगदी खरे उत्तर असे आहे की प्रार्थना करू शकतात. या योजनेची नेट अॅसेट वॅल्यू ते फक्त वाचू शकतात. रीडंप्शन म्हणजे पैसे परत घेण्याचा अर्ज करू शकत नाहीत.

उशीर का होणार आहे ?

या योजनांना क्रेडीट रिस्क फंड असे म्हटले जाते. म्युच्युअल फंडांच्या योजनांची जी वर्गवारी केली जाते त्यापैकी हा एक प्रकार आहे. या योजतेतले पैसे क्रेडीट रेटींग एजन्सीने ज्यांच्या बाँड्सना (AA) रेटींग दिले असेल त्यात गुंतवले जातात. हे बाँड तुलना करायची झाली तर दुय्यम दर्जाचे असतात. AAA(ट्रिपल ए) रेटींग असलेले कर्जरोखे अत्युच्च दर्जाचे समजले जातात. मूडीज, फिच सारख्या विदेशी कंपन्या हे रेटींग करातात. भारतात क्रिसील, केअर या कंपन्या हेच काम करतात. पण आंतराराष्ट्रीय कंपन्या शक्यतो मूडीज ,फिच यांना प्रमाण मानतात.

म्हणजे ही चूक रेटींग करणार्यांची आहे का ?

नाही, या कंपन्या उपलब्ध असलेल्या डेटावर काम करतात. हे आपण आंब्याची वर्गवारी करतो तसेच असते. हा आंबा एक्स्पोर्टचा, हा आंबा मुंबई बाजाराचा, हा डागी, हा पडीचा.... तसाच हा प्रकार असतो. आजचे एक्स्पोर्टचे फळ चार दिवसांनी डागी फळ होऊ शकते. त्यातून कंपन्यांनी हिशोबपत्रात 'विंडॉ ड्रेसींग' म्हणजे हातचलाखी केली असेल तर शेवटपर्यंत कोणालाही थांगपत्त्ता लागत नाह. एन्रॉन हे याचे आदर्श उदाहरण आहे.

ते जाऊ द्या. आमचे काय होणार ते सांगा?

हे सांगणे आता फक्त ब्रह्मदेवाच्या हातात आहे पण बोभाटाचा दृष्टीकोण दैववादी नाही म्हणून काही सूचना करतो आहे.

१. ताबडतोब तुमच्या एजंटाला फोन करून तुम्ही गुंतवलेल्या योजनेसंबंधी विचारा. बोलताना संयमाने बोला कारण तुम्ही आक्रमक झालात तर तो नक्की तोंडदेखले खोटे उत्तर देईल.

२. आंतरजालावर अनेक चांगले धागे वाचायला मिळतील ते वाचा.

३. येणार्या सहा महीन्यात किती रोकड लागणार आहे त्याचा अंदाज घेऊन म्युचुअल फंडातून बाहेर पडायचे अथवा नाही याचा अंदाज आणि निर्णय घ्या.

४. SIP/ STP / SWP अशा पध्दतीने गुंतवणूक केली असेल तर गांभीर्याने विचार करा

५. अँफी चे वेळोवेळी येणारे संदेश वाचा किंवा अँफीच्या संकेतस्थळावर जाऊन सत्य परिस्थिती जाणून घ्या.

सगळ्याच म्युच्युअल फंडांचे असेच होणार आहे का ?

असेच होईल असे नाही पण अचानक घाबरलेले गुंतवणुकदार पैसे परत मागायला लागले तर 'आभाळ पडले पळा रे पळा ' असे होऊ शकते .

शेअरबाजाराचे काय होईल?

येते काही महिने मंदीचेच असतील यात दुमत नाही. पण थेट बाजारात गुंतवणूक करणार्या सगळ्यांना धोका माहिती असतोच. त्यामुळे यावर अधिक भाष्य आम्ही करणार नाही.

तुम्ही कोणत्या फंडात गुंतवणूक केली आहे? हा लेख उपयुक्त वाटला का? तुम्हाला काय वाटते ते नक्की सांगा!